savunmahavacılıkteknolojipolitikaanalizmevduatkriptosağlıkkoronavirüsenflasyonemeklilikötvdövizakpchpmhp

savunma

havacılık

teknoloji

politika

analiz

mevduat

kripto

sağlık

koronavirüs

enflasyon

emeklilik

ötv

döviz

akp

chp

mhp

DOLAR

38,0069

EURO

41,9360

ALTIN

3.773,57

BIST

9.275,50

DOLAR

38,0069

EURO

41,9360

ALTIN

3.773,57

BIST

9.275,50

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

K.Maraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

Ankara

Az Bulutlu

6°C

Ankara

6°C

Az Bulutlu

Perşembe

Kar Yağışlı

2°C

Cuma

Çok Bulutlu

6°C

Cumartesi

Yağmurlu

8°C

Pazar

Kar Yağışlı

10°C

Pakistan IMF ile Anlaştı

Pakistan IMF ile Anlaştı

IMF’den 3 milyar dolar kredi alacak olan Pakistan’ın, önümüzdeki günlerde Birleşik Arap Emirlikleri’nden 1 milyar dolar, Temmuz 2023’te ise Suudia Arabistan’dan 2 milyar dolar alması beklenmektedir.

Ercan Caner, Sun Savunma Net, 01 Temmuz 2023

Pakistan aylarca süren görüşmelerden sonra IMF (International Monetary Fund – Uluslararası Para Fonu) ile 3 milyar ABD doları tutarında kısa vadeli bir anlaşma imzalamayı başarmıştır. IMF ile Pakistan arasında imzalanan 9 aylık anlaşma, Islamabad’ın IMF ile olan anlaşmasının sona ermesine saatler kala gerçekleşmiştir.

Pakistan aylardır çok ciddi bir ekonomik krizle mücadele etmektedir. Şubat 2023 itibariyle merkez bankasında sadece bir aylık ithalatını karşılamaya yetecek 3,7 milyar dolarlık döviz rezervi bulunan Pakistan borçlarını zamanında ödeyememe riski altındadır.

Pakistan Başbakanı Shehbaz Sharif yaptığı açıklamada; 2019 yılında imzalanan 6,5 milyar dolarlık anlaşmanın kalan 2,5 milyar dolarının yerini alması beklenen son IMF anlaşmasının ülkesini sürdürülebilir bir ekonomik büyüme yoluna sokacağını ifade etmiştir.

Uzun süreden beri IMF ile anlaşmaya çalışan Pakistan vergileri 750 milyon dolar artıran, ithalat kısıtlamalarını sona erdiren ve faiz oranlarını %22’ye çıkarmak gibi bazı kemer sıkma önlemleri almak zorunda kalmıştır.

IMF tarafından sağlanan kredinin Pakistan’ın sorunlarını çözmesi beklenmemektedir. Mevcut krizi tetikleyen temel yapısal faktörler hâlâ yerinde durmaktadır ve ülke yolsuzluk, su ve enerji kıtlığı ve oldukça yetersiz bir tarım sektörüyle mücadele etmektedir.

Uluslararası Para Fonunun Amaçları

T.C. Hazine ve Maliye Bakanlığı resmi sitesinde yer alan bilgilere göre: IMF’nin amaçları;

- Uluslararası parasal işbirliğini geliştirmek;

- Uluslararası ticaretin genişlemesini ve dengeli bir şekilde büyümesini sağlamak;

- Döviz kurlarında istikrarı teşvik etmek;

- Çok taraflı bir ödemeler sisteminin kurulmasına yardım etmek ve

- Ödemeler dengesi finansmanında problemler yaşayan üye ülkelere finansal destek sağlamaktır

Kararlar Nasıl Alınıyor?

Bir ülke-bir oy prensibi ile çalışan bazı uluslararası kuruluşlardan farklı olarak IMF’de ağırlıklı oy sistemi kullanılmakta olup, bir ülkenin oy gücü o ülkenin IMF’deki kotasına göre belirlenmektedir. 14. Genel Kota Gözden Geçirmesi neticesinde gerçekleşen kota artışı kapsamında, Türkiye’nin oy gücü %0,61’den %0,95’e yükselmiştir.

Bilindiği gibi 25 Aralık 1945 tarihinde kurulan Uluslararası Para Fonu tarafından alınan kararların yürürlüğe girebilmesi için %85’lik bir oy oranı gerekmektedir. Birleşik Devletler, kurulduğu günden günümüze kadar geçen sürede IMF’de en az %15,1 oranındaki oy gücünü sürekli olarak muhafaza etmiştir. Bu durum, Uluslararası Para Fonunun alacağı bütün kararlarda ABD’nin veto yetkisine sahip olduğu anlamına gelmektedir.

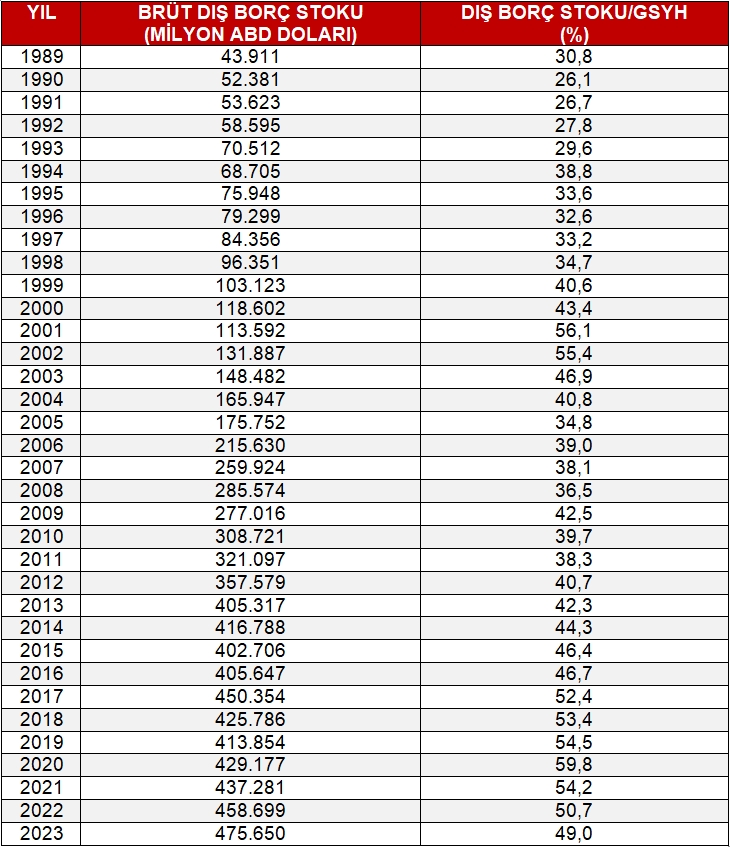

TÜRKİYE BRÜT DIŞ BORÇ STOKU

Kaynak: T.C. Hazine ve Maliye Bakanlığı, Kamu Finansman Genel Müdürlüğü

Uluslararası Para Fonu Nasıl Borç Verir?

IMF kaynaklarının üye ülkelerce kullanımına yönelik olarak, ülke ihtiyaçlarının çeşitlilik arz eden yapıları gereği birçok farklı mekanizma ve araç geliştirilmiştir. Süre, geri ödeme dönemi ve borç verme şartları izlenecek programa göre değişiklik arz etmektedir. Bu çerçevede seçilmiş IMF kredi imkânları aşağıda özetlenmektedir:

Esnek Kredi Hattı (Flexible Credit Line-FCL)

Güçlü ve istikrarlı ekonomik politikalara sahip ülkelerin herhangi bir koşulsallık aranmadan yeterli miktarda Fon kaynağına hızlı bir şekilde erişim sağlaması ve temel olarak krizlerin önlenmesi amacıyla uygulamaya konulmuştur. Her çeşit ödemeler dengesi ihtiyacı için kullanılabilmekte olup, şoklarla mücadelede esnekliğin sağlanması için bir erişim sınırı öngörülmemekte, erişim miktarı belirlenirken ülke bazında potansiyel finansman ihtiyacı ve geri ödeme kapasitesi dikkate alınmaktadır. Kullanım süresi talebe göre 1 ya da 2 yıl olup, faiz ve geri ödeme dönemi stand-by düzenlemesi ile aynıdır. Bir ülkenin esnek kredi hattı imkânından yararlanabilmesi için uygunluk kriterlerini sağlaması gerekmektedir. Uygunluk kriterleri şunlardır:

- i) Sürdürülebilir dış denge: Dış borcun seviyesi ve kompozisyonu, uluslararası rezervlerin düzeyi, özel sektörün dış varlıklarının seviyesi ve kompozisyonu dikkate alınmaktadır.

- ii) Sermaye hesabında özel sektör akımlarının ağırlıklı olması: Uluslararası Yatırım Pozisyonu vasıtasıyla değerlendirilmektedir.

iii) Uluslararası sermaye piyasalarından uygun faiz oranlarında borçlanabilme: Ülkenin faiz farkları (spread), benzer kredi notuna sahip ülkelerin faiz farkları ile kıyaslanmaktadır.

- iv) İhtiyati amaçlı bir düzenleme talep edilmesi durumunda uluslararası rezervlerin makul seviyede bulunması: Rezervlerin ithalatı ve kısa vadeli dış borcu karşılama düzeyi ile parasal tabana ilişkin göstergeler kullanılmaktadır.

- v) Sürdürülebilir kamu maliyesi pozisyonu: Borcun gelişimi, borç çevirme oranı, farklı senaryolar altında finansman ihtiyacı ve stres testleri ile izlenmektedir.

- vi) Düşük ve istikrarlı enflasyon: Çekirdek enflasyon, enflasyon beklentileri, enflasyonist şoklara karşı uygulanan politikalar, para politikası araçlarının yeterliliği, merkez bankasının hesap verebilirliği ve şeffaflığına ilişkin göstergelere bakılmaktadır.

vii) Bankacılık sisteminde ödeme kabiliyetinin olması: Mevduatların gelişimi, karlılık ölçümleri, varlık kalitesi, sermaye yeterliliği, kredi ve likidite risklerine ilişkin analizler yapılmaktadır.

viii) Finansal sektör denetiminde etkinlik: Hukuki, kurumsal ve operasyonel kapasite değerlendirilmektedir.

- ix) Açıklanan verilerin güvenilirliği ve şeffaflığı: IMF’nin veri yayınlama standartlarına uygunluk değerlendirilmektedir.

İhtiyati Likidite Hattı (Precautionary and Liquidity Line-PLL)

Güçlü ve istikrarlı ekonomik politikalara sahip, ancak bölgesel veya küresel ekonomik ve finansal krizlerden etkilenen, fiili veya potansiyel ödemeler dengesi ihtiyacı bulunan ve Esnek Kredi Hattı İmkânı için uygunluk kriterini yerine getiremeyen ülkelerin yararlanması için oluşturulmuş bir imkândır. PLL, FCL’den farklı olarak program sonrası koşulsallık içermektedir. Kullanım süresi talebe göre 6 ay, 1 yıl veya 2 yıl olup, vadeye göre değişen erişim limitleri bulunmaktadır. Faiz ve geri ödeme dönemi Stand-by düzenlemesi ile aynıdır.

Genişletilmiş Fon İmkânı (Extended Fund Facility-EFF)

Temel ekonomik reformlar gerektiren orta ve uzun vadeli ödemeler dengesi sorunları yaşayan ülkeler için geliştirilmiştir. Bu nedenle düzenlemenin süresi Stand-by Düzenlemesinden daha fazla olup, 3 ila 4 yıl olabilmektedir. Vade süresi ise 4 yıl 6 ay ve 10 yıl arasında değişmektedir. Ek faiz sistemi ise Stand-by Düzenlemesi ile aynıdır.

Acil Finansman Enstrümanı (Rapid Financing Instrument-RFI)

Emtia fiyat dalgalanmaları ve doğal felâketler gibi dış şoklara maruz kalan ya da çatışma sonrası vb. kırılgan durumlarda bulunan IMF üyesi tüm ülkelerin acil ödemeler dengesi ihtiyaçlarını karşılayacaktır. Söz konusu enstrüman,

- i) Acil ödemeler dengesi ihtiyacı karşılanmadığı takdirde daha şiddetli bir ekonomik bozulmanın ortaya çıkarabileceği durumlarda ve

- ii) Ödemeler dengesi ihtiyacının bir yıldan kısa bir sürede büyük politika değişikliklerine ihtiyaç duyulmadan giderilebilmesinin beklendiği ya da başka bir program uygulama kapasitesinin bulunmadığı durumlarda kullanılabilecektir.

Genişletilmiş kredi imkânı, Stand-by kredi imkânı, hızlı kredi imkânı ve dış şoklar imkânı gibi imtiyazlı kredi enstrümanları için kaynak kullanım maliyetleri, IMF’nin altın satışları aracılığıyla elde ettiği kaynaklarla birlikte, üye ülkeler tarafından IMF’ye sağlanan fon ve bağışlarla sübvanse edilmektedir. Genişletilmiş Kredi İmkânı (Extended Credit Facility, ECF), Stand-by Kredi İmkânı (Stand-by Credit Facility, SCF), Hızlı Kredi İmkânı (Rapid Credit Facility-RCF) enstrümanları, PRGT kapsamında yer alan imtiyazlı kredi araçlarıdır.

Stand-by Düzenlemesi

Fon’un en sık kullanılan finansman mekanizmalarından biridir. Stand-by düzenlemeleri, 36 ayı aşmayacak şekilde, genellikle 12-24 aylık bir süreyi kapsamakta ve IMF kaynaklarının kullanımını belirli şartlara bağlamaktadır. Kredi kullanan ülke, IMF İcra Direktörleri Kurulu’na sunduğu Niyet Mektubunda ödemeler dengesi problemlerini makul bir süre içerisinde düzeltmeyi amaçlayan politikaları uygulayacağını taahhüt eder. Böylelikle, IMF kaynaklarını kullanan ülkelerin, ekonomilerindeki yapısal sorunları çözerek borçlarını ödeme kapasitelerini artırmalarının temin edilmesi amaçlanmaktadır.

Stand-by Düzenlemeleri sadece gelişmekte olan ülkelerin kullandığı bir mekanizma olmayıp, birçok sanayileşmiş ülke de geçmişte bu mekanizma ile Fon kaynaklarından yararlanmıştır.

Stand-by düzenlemeleri kapsamında kullanılan kaynakların vadesi 3 yıl 3 ayı geri ödemesiz dönem olmak üzere toplam 5 yıl olarak belirlenmiştir. Temin edilen krediler geri ödemesiz dönemin bitiş tarihinden başlamak üzere üçer aylık dilimler halinde 8 eşit taksitte geri ödenmektedir.

Yorumlar