savunmahavacılıkteknolojipolitikaanalizmevduatkriptosağlıkkoronavirüsenflasyonemeklilikötvdövizakpchpmhp

savunma

havacılık

teknoloji

politika

analiz

mevduat

kripto

sağlık

koronavirüs

enflasyon

emeklilik

ötv

döviz

akp

chp

mhp

DOLAR

38,0289

EURO

43,5536

ALTIN

4.051,86

BIST

9.396,02

DOLAR

38,0289

EURO

43,5536

ALTIN

4.051,86

BIST

9.396,02

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

K.Maraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

Ankara

Az Bulutlu

24°C

Ankara

24°C

Az Bulutlu

Cuma

Hafif Yağmurlu

20°C

Cumartesi

Hafif Yağmurlu

18°C

Pazar

Az Bulutlu

21°C

Pazartesi

Az Bulutlu

23°C

Covid-19 ve Günümüzün Yapısal Krizleri

COVID-19 ve Günümüzün Yapısal Krizleri

Gerçek güç, insanları istediğinizi yapmaya zorlamaktan değil, sizin istediklerinizi yapmaları için onların düşünme şekillerini değiştirmekten gelir. ‘‘The Price of Wall Street Power, Gautam Mukunda

Yazarlar: Lim Mah Hui & Michael Heng Siam-Heng, THE STRAITS TIMES, 01 Eylül 2021

Çeviren: Ercan Caner, Sun Savunma Net, 03 Eylül 2021

,

Covid-19 salgını, ne kadar yıkıcı olursa olsun, kesinlikle sadece bir sağlık krizinden ibaret değildir. Bu salgın, zaman içinde biriken çeşitli problemlerin birbirine kenetlenmiş bir ağın ürünüdür. Bu krizin yapısal doğası göz önüne alındığında; enfeksiyon ve ölümlerin hemen ardından yaşanan büyük acıların közleri sönmek üzere olsa da krizin gelecekte olumsuz etkileri devam edecek ve yeni bir salgın yükselişi de dahil farklı biçimler alacaktır.

Bunun nedenini anlamak için gelin önce rakamlara bakalım. Dünya genelinde 218 milyondan fazla insanın enfekte olduğu ve 4,5 milyondan fazla insanın hayatını kaybettiği göz önüne alındığında ki gerçek rakamların çok daha yüksek olması muhtemeldir, bu salgını sadece bir sağlık krizi olarak değerlendirmenin mümkün olmadığı görülecektir.

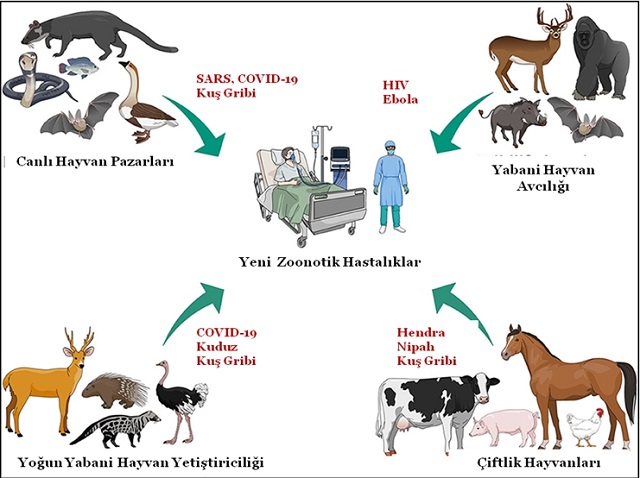

Giderek küreselleşen bir gezegende, insanlar arasında etkin ve sürekli bir yayılma çok hızlı gerçekleşebilir. Buna en güzel örnek ise bugüne kadar benzeri görülmemiş bir küresel halk sağlığı, sosyal ve ekonomik krizle sonuçlanan ve halen devam eden COVID-19 salgınıdır. COVID-19 salgını, Şiddetli Akut Solunum Sendromu (SARS), Ebola ve H5N1 kuş gribi gibi zoonotik hastalıklarla yaşanan deneyim ve bu salgınların ardından geliştirilen küresel izleme sistemlerine rağmen insanlığın hayvanlardan yayılan salgınları önlemede başarısız olduğunu göstermektedir. İşte bu nedenle, hayvan-insan etkileşimi sonucu ortaya çıkan patojenlerin potansiyel kaynaklarının yeniden değerlendirilmesi ve gelecekte ortaya çıkabilecek salgın risklerinin asgari seviyeye indirilip indirilemeyeceğini incelemek ve araştırmak çok önemlidir. ‘‘Yeni Zoonotik Hastalıklar: Hayvan-İnsan Etkileşimini Yeniden Düşünmeli miyiz?’’. Ioannis Magouras, Victoria J. Brookes, Ferran Jori, Angela Martin, Dirk Udo Pfeiffer, Salome Dürr. Kaynak: Frontiers in Veterinary Science

Ekonomik kayıplar devasa boyuttadır. Geçen yıl ve içinde bulunduğumuz yılda kaybedilen dünya gayri safi yurtiçi hâsılası (GSYİH) 10 trilyon ABD dolar veya %12 oranındadır. Ekonomik kayba ilave olarak; kaybedilen eğitim, zihinsel depresyon ve intiharların sosyal maliyetleri de yabana atılmayacak kadar büyüktür.

Ancak bu, krizin kökeninin; küresel ekonomi, finans, politika ve ekolojik dengedeki işlev bozukluklarından kaynaklandığı anlamına gelmemektedir.

Çevresel perspektiften bakıldığında, zoonotik salgın, insanların vahşi hayvanların doğal yaşam alanlarına amansız ve acımasız bir şekilde müdahalesi sonucu ortaya çıkan ekolojik krizle bağlantılıdır. Geçmişte bilim insanları ve meydana gelen diğer küçük ölçekli zoonotik salgınlar, halen karşı karşıya olduğumuz salgın gibi bir olasılığın gerçekleşebileceğine yönelik uyarılarda bulunmuştur. Ancak bütün bunlara rağmen hazırlıklı değildik ve şu anda dahi ekolojik dengedeki çarpıklık devam etmekte ve insanoğlunu başka bir salgın için olgun koşullara karşı hassas bir duruma sokmaktadır.

Kaynak: Public Health Emergency

COVID-19 salgını; kamu sağlık sisteminin felaketlerle baş edememesi, salgın yoksullar ve alt çalışan sınıfını zenginlere nazaran daha sert etkilediğinden büyüyen devasa sosyo-ekonomik dengesizlikler, doğası gereği zaten istikrarsız olan finansal sistemin kırılganlığı ve ekonomik açıdan geride olanlar ile büyümeden orantısız bir şekilde yararlanmaya devam eden ayrıcalıklı azınlık arasındaki siyasi kutuplaşma gibi, toplumsal düzeyde birçok çatlaklar ve kusurları ortaya çıkarmıştır.

Salgın, zaten sarsıntıda olan bir finans sistemine denk gelmiş ve hâlâ 2008 yılı küresel mali kriz felaketinden çıkmak için mücadele eden dünya ekonomisini sert bir şekilde vurmuştur.

Büyük Buhran’dan (Great Depression: 1929-1939) günümüze kadar yaşanan en ağır finansal kriz olan Küresel Finansal Kriz, finansal kuralsızlaştırma ve neoliberal ekonomi politikalarının neden olduğu, doğası gereği zaten istikrarsız ve asalak bir finans sisteminin inşası olan kırk yıllık aşırı finansallaşmanın sonucudur.

KAPİTALİZM İŞE YARAMIYOR. Kaynak: Workshop for Intercommunal Study

Finansallaşmada, kâr yapma olgusunun temelinde ticaret ve mal üretiminden çok finansal kanalların etkisi önemlidir. Epstein (2005)’e göre, finansallaşmanın tanımı, finansal güdülerin, finansal piyasaların, finansal aktörlerin ve finansal kurumların ulusal ve uluslararası ekonomik arenada rolünün artması olarak yapılmalıdır… Bir diğer araştırmacı, Thomas Palley (2007), finansallaşmayı, finansal piyasaların, finansal kurumların ve finansal seçkinlerin, ekonomi politikasında ve ekonomik çıktılar üzerinde daha fazla etkide bulunmaları olarak tanımlamıştır. Finansallaşmanın ana etkileri, finansal sektörün önemini reel sektöre oranla göreceli olarak yükseltmek; reel sektörden finansal sektöre gelir transfer etmek, ücret durgunluğuna katkıda bulunmak ve gelir eşitsizliğini yükseltmek olarak sayılmaktadır. Diğer taraftan Palley, finansallaşmanın ekonomide borç deflasyonunu yükselttiğini ve resesyonun uzama riskini artırdığını kabul etmek için yeterli sebepler bulunduğunu ileri sürmektedir. Sedat Aybar, Cengiz DOĞRU, Finansallaşma ve İktisadi Sonuçları: Türkiye Örneği, Dergi Park

Finansallaşma, ekonomik ağırlık merkezinin üretimden finansal dolaşıma, ekonomik değer yaratmaktan ziyade ekonomik değer çıkarmaya kayması anlamına gelmektedir. Finansallaşma sonucunda finans, sadece reel ekonomiyi etkisi altına almakla kalmamış, tam tersine bir oluşumla ekonomiyi kontrol eder hale gelmiştir. Ekonomik büyüme artık; üretkenlik ve gelir kazançlarından ziyade borç tarafından yönlendirilmeye başlamış ve finansal varlıklara yapılan yatırımlar, sürekli olarak tekrarlanan ani yükselme ve düşmeleri tetiklemiştir.

Finansallaşma aslında doğası gereği kötü değildir. Finansallaşmanın önemli rollerinden bir tanesi; ürünler ve hizmetleri reel ekonomide ticareti kolaylaştırmak için değiştirilebilir finansal araçlara dönüştürmektir. Konut finansman sistemi yoluyla çalışanlar bir ev satın almak için gelecekteki ücretlerini kullanabilirler. Sigorta sistemleri yoluyla ev sahipleri finansal riskleri paylaşabilir ve finansal felaketlerden kaçınabilirler. Problemler, finansallaşma aşırı hale geldiğinde başlamaktadır. Tarihte yaşanan aşırı finansallaşma dönemleri; 14’üncü yüzyılda İspanya, 18’inci yüzyılın sonlarında Hollanda ve 19’uncu yüzyılın sonlarında ve 20’nci yüzyılın başlarında İngiltere’de olduğu gibi, genellikle ulusal ekonomilerin gerilediği dönemlerle çakışmıştır. Seçkinlerin gerçek mallar ve hizmetler üretmek yerine ‘‘paradan para kazanmaya’’ odaklanması, sadece çok az kişinin zenginleşmesine ve ulusal ekonomilerde genel bir düşüşe yol açmıştır. Aşırı finansallaşmış bir ekonomide işler tersine dönmekte ve finansal kuyruk ekonomi köpeğini sallar hale gelmektedir. Steve Denning, ‘‘Why Financialization has Run Amok – Finansallaşma Neden Zıvanadan Çıktı’’, Forbes, 03 Haziran 2014

Covid-19 ve Finansal Kriz Kaynak: © shutterstock.com

Finansallaşma eşitsizliği doğurmakta ve eşitsizlik de finansal krizlere katkıda bulunmakta, ikisi birbirini karşılıklı olarak güçlendirmektedir. Bütün bu faktörlerin karmaşık etkileşimi; 1980’li yılların başında yaşanan ABD tasarruf ve kredi krizi, 1980’li yılların Latin Amerika finansal krizi, 1997 Asya finansal krizi ve 2008 Küresel Finans krizinde olduğu gibi bir finansal krizden diğerine atlayan istikrarsız bir finansal sistem yaratmıştır.

Merkez bankaları küresel finans krizinden çıkmak maksadıyla faiz oranlarını düşürmüş ve parasal genişleme yoluyla finansal sisteme büyük miktarda likidite akışı sağlamıştır. Bu politikalar bankaları kurtarırken, reel ekonominin canlandırılmasında çok az etkili olabilmiştir. Küresel finans krizi sonrasında, geçtiğimiz yıl yeniden negatif sahaya girmeden önce dünya üretim açığının marjinal olarak pozitif hale gelmesi tam 11 yıl almıştır.

Şirketler üretime yatırım yapmak yerine birleşme ve satın almalar ve hisse geri satın alımları gibi finansal faaliyetler için ucuz para borç almıştır. Ucuz para aynı zamanda zenginlerin finansal piyasalarda yatırım ve spekülasyon yapmak maksadıyla düşük faiz oranlarında borç almalarını da sağlamış, bu da hisse senedi ve tahvil piyasalarını küresel finans krizi öncesi seviyeleri aşan yeni zirvelere çıkarmıştır. Sonuçlar, 2008 yılındaki durgunlukta ani yükselme ve düşüşlere yol açan eşitsizlik ve borç seviyelerinden çok daha yükseklere çıkmıştır.

2019 yılına gelindiğinde dünya borcu; küresel finans krizi öncesine göre %70 artarak, 253 trilyon ABD dolarına (Dünya GSYİH’nın %320’si) ulaşmıştır. Dünya nüfusunun en tepesindeki %1’in sermayenin %50’sinden fazlasına sahip olması nedeniyle de eşitsizlik tarihi bir zirve yapmıştır.

Büyük Buhran’dan günümüze kadar geçen sürede, ekonomik büyümede en keskin düşmenin görülmesini sağlayan COVID-19 salgınının vurduğu ekonomik ortam işte budur.

Solda Büyük Buhran Dönemi: 1935 yılında çekilen fotoğrafta bir aile, California eyaletinde kırsal kesimde inşa edilen geçici bir kampta görülürken, yokluk yaşadıkları yerleri terk etmeye zorlamış ve bu insanlar seyahat eden işçiler konumuna düşmüştür. Kaynak: The History Place. Sağda ise COVID-19 salgını esnasında yoksullara yiyecek dağıtan gönüllüler görülmektedir. Kaynak: Vyacheslaw Oseledko/AFP

Birçok ülkede hükümetler acil durum moduna girmek zorunda kalmış ve tepki olarak da benzeri görülmemiş mali ve finansal tedbirleri yürürlüğe sokmak zorunda kalmıştır. Geçtiğimiz yılın Mayıs ayına kadar, 10 ülke (ASEAN-Association of Southeast Asian Nations: Brunei, Kamboçya, Endonezya, Laos, Malezya, Myanmar, Filipinler, Singapur, Tayland ve Vietnam) ve Çin, ekonomilerini kurtarmak için mali ve finansal paketlere toplam 15 trilyon ABD doları harcamıştır.

Kapanmak zorunda kalan işletmeler ve işlerini kaybeden ya da gelirleri kesilen insanlara yönelik devlet teşvikleri ve sübvansiyonlar yoluyla yapılan mali harcamalar, olumsuz etkiyi bir nebze olsun hafifletmiştir. Merkez bankaları faiz oranlarını sıfıra yaklaştırmış ve parasal genişlemeyi hızlandırmış ve bu sefer sadece devlet tahvillerini değil, ipoteğe dayalı menkul kıymetleri ve şirket tahvillerini de satın almak zorunda kalmıştır.

Büyüyen Küresel Borç

Ancak son mali krizle savaşmak maksadıyla kullanılan aynı para politikalarını tekrarlamak ne yazık ki bir sonraki mali krizin tohumlarını ekmekten başka bir işe yaramamaktadır.

Dünya ekonomisi umutsuzca güvenli bir limana ulaşmaya çalışırken, altı başlı Scylla canavarı mı yoksa Charybdis girdabı (Homeros’un Odesası) tarafından mı aşağılara doğru çekilecek? Görünüşe göre Scylla, Charybdis işini bitirmeden önce acele davranarak dünyanın parçalarını yutmaya başlamış durumdadır. Odesa’nın borç ve kötü yönetim nedeniyle ciddi şekilde zayıflamış bir dünyada her iki engeli de feci sonuçlar yaşanmadan aşma gücüne sahip olması pek olası değildir.

Aşırı düşük faiz oranları ve devasa likidite, şirketleri yeniden borca girmeye, zombi şirketleri desteklemeye, sermayeyi finansal yatırımcılar ve spekülatörler lehine, tasarruf sahipleriyle ücret veya sabit gelire bağlı insanlar aleyhine yanlış alanlara yönlendirmeye teşvik etmektedir.

Küresel borç bir yılda %10 artarak geçtiğimiz yılın sonunda 281 trilyon ABD dolarına ulaşmıştır ve içinde bulunduğumuz yılda daha da artması beklenmektedir. Küresel finans piyasaları ise tarihi zirveler yaparak değerlemeleri tehlikeli seviyelere çıkarmıştır.

Solda V-Tipi Toparlanma; Ekonomide sert düşüşün ardından aynı hızda toparlanmanın yaşanmasıdır. Sağda ise K-Tipi Toparlanmada; teknoloji ve büyük sermayeli firmalar toparlanırken küçük işletmeler, yoksullar ve mavi yakalılar ile konjonktürel çalışanlar daha da kötüleşmektedir.

Özellikle düşük baz etkisi nedeniyle içinde bulunduğumuz yılın ilk yarısında hızlı bir toparlanma için muazzam kurtarma planları yapılmıştır. Ancak tam bir iyileşme hâlâ belirsizliğini korumaktadır. Ekonomi ve halkın büyük bir bölümünün hâlâ büyük problemler yaşadığı bir ortamda yaşanan durgunluğun ardından geniş kapsamlı tam ve hızlı bir iyileşme (V-Shaped) yerine farklı sektörlerde farklı iyileşme ve geriye gitmelerin (K-Shaped) görüleceği aşikârdır.

Politika yapıcılar, olası enflasyonun Scylla’sı ile yükselen faiz oranlarının Charybdis’i arasında sıkışmış durumdadırlar. Yaşlanan demografi ve küresel tedarik zincirinin yenilenmesi gibi daha uzun vadeli yapısal faktörler, benzeri görülmemiş kurtarma paketleriyle birleştiğinde, merkez bankalarının faiz oranlarını yükseltmesini gerektiren enflasyonist baskılara yol açacak mıdır? Yine de hükümetler ve şirketler üzerinde aynı şekilde ağırlaşan ucuz borç dağı ile faiz oranlarını yükseltmek, dünya çapında 16 trilyon ABD doları değerindeki negatif getirili tahvillerden kaynaklanan büyük kayıplardan bahsetmek yerine borç verme ve geri ödemeyi tehdit edecektir.

COVID-19 salgını, dünya ekonomisini zaten sallantıda olduğu bir zamanda vurmuştur. Kaynak: AFP

Bir kaplanın sırtından inmeye çalışan bir binici gibi (riskli ve tehlikeli bir hamle yapmak ve bunun sonuçlarına katlanmak yerine mevcut durumu muhafaza etmek daha kolay olabilir), politika yapıcıların karşılaştığı en büyük zorluk, dünyayı başka bir mali krize sürüklemeden bu olağanüstü parasal ve mali likidite enjeksiyonlarından bir çıkış stratejisi bulup bulamayacaklarıdır.

COVID-19 salgını ile mücadeleden farklı olarak, hem nedeni hem de sonucu olan derin yapısal sorunlar bataklığı ile başa çıkabilecek bir aşı ne yazık ki bulunmamaktadır.

Çevirenin Notları: Yazı aslına sadık kalınarak çevrilmiştir, orijinal metne aşağıdaki link üzerinden erişebilirsiniz.

https://www.straitstimes.com/opinion/covid-19-and-the-structural-crises-of-our-time

Yorumlar