savunmahavacılıkteknolojipolitikaanalizmevduatkriptosağlıkkoronavirüsenflasyonemeklilikötvdövizakpchpmhp

savunma

havacılık

teknoloji

politika

analiz

mevduat

kripto

sağlık

koronavirüs

enflasyon

emeklilik

ötv

döviz

akp

chp

mhp

DOLAR

37,9230

EURO

41,2071

ALTIN

3.810,33

BIST

9.523,31

EURO

41,2071

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

K.Maraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

Ankara

Yağmurlu

13°C

Ankara

13°C

Yağmurlu

Perşembe

Yağmurlu

13°C

Cuma

Hafif Yağmurlu

13°C

Cumartesi

Hafif Yağmurlu

12°C

Pazar

Az Bulutlu

16°C

FAİZ ORANI & EKONOMİK DURGUNLUK

FAİZ ORANI & EKONOMİK DURGUNLUK

Ercan Caner, Sun Savunma Net, 18 Kasım 2022

FED ABD ekonomisi için faiz oranlarını yeniden yükseltti. 2022 yılı başından beri süren artışların devam etmesi durumunda ABD ekonomisinin 2023 veya 2024 yılında bir durgunluğa girmesi kaçınılmaz gibi görünmektedir.

Bu, teknik açıdan bakıldığında ABD ekonomisinin genel olarak küçülmesi, uzun dönemde de işten çıkarmaların artması, hane halkı gelirlerinin düşmesi ve harcamaların azalması anlamına gelmektedir.

Enflasyon & Faiz Oranı İlişkisi

Peki, enflasyon ile faiz oranları arasındaki ilişki nedir? Enflasyon, mal ve hizmet fiyatlarının genel düzeyindeki sürekli artıştır. Enflasyon artarsa paranın değeri düşer. Enflasyon oranı ile faiz oranları arasında genelde ters bir ilişki eğilimi bulunmaktadır. Genel bir ifadeyle, faiz oranları düşük olduğunda ekonomi büyür ve enflasyon artar. Tersine olarak; faiz oranları yüksek olduğunda ise ekonomi yavaşlar ve enflasyon düşer.

Faiz oranları düştüğünde daha fazla insan borç para alabilir, bunun anlamı da tüketicilerin harcayacak daha fazla parasının olmasıdır. Bu durum ekonominin gelişmesine ve enflasyonun artmasına neden olur. Faiz oranları yükseldiğinde ise tasarruflardan elde edilen getiriler yüksek olduğundan, tüketiciler tasarruf etme eğilimine yönelir, ekonomi yavaşlar ve enflasyon düşer.

Bankalar tüketicilerin paralarını kendilerine çekebilmek için bir faiz öder, kendi mevduatlarından verdikleri borç paralar için de faiz alırlar. Faiz oranları düşük olduğunda özel ve tüzel kişiler daha fazla borç/kredi alma eğilimindedir. Verilen her banka kredisi piyasadaki para arzını artırır, para miktar teorisine göre piyasada artan para ise enflasyonu artırır. İşte bu nedenle düşük faiz oranları daha fazla enflasyona neden olma eğilimindedir. Yüksek faiz oranları da aksine enflasyonu düşürme eğilimindedir.

FED & Faiz Politikası

Bilindiği gibi FED, politika faiz oranını %3.75 oranına yükseltti. Peki, yükselen faiz oranı neden ekonomik durgunluğa neden olur?

Ekonominin bir araç ve merkez bankasının da görevi aracı belirli ideal bir hızda sürmekten sorumlu bir sürücü olduğunu düşünelim.

Araç, örneğin işsizlik oranının yüksek olması ve ekonomik büyümenin sendelemesi gibi çeşitli nedenlerle çok yavaş hareket ettiğinde merkez bankası; ekonomideki faiz oranlarını düşürerek gaz pedalına basabilir ve aracı hızlandırabilir. Bu, genel harcamaları ve ekonomik faaliyetleri canlandırmaya yol açar; düşük faiz oranları, yeni kredileri daha ucuz hale getirirken, tasarrufların da banka hesaplarında tutulmasını önler.

ABD- 2000-2022 Yılları Arasında Enflasyon Oranları

Araç çok hızlı gittiğinde, örneğin enflasyon çok yükseldiğinde ise merkez bankası ayağını gaz pedalından çekerek frene basar, yani harcamalar yerine tasarrufları teşvik etmek için faiz oranlarını yükseltir. Azalan toplam talep böylece ekonomiyi soğutur, yani aracı yavaşlatır.

Şimdi, aracın yokuş yukarı tırmandığı ve merkez bankasının gaza basarak hızlandığı bir anda aracın önüne aniden bir engel çıktığını düşünelim. Merkez bankası engele çarpmamak maksadıyla derhal frene basmak zorunda kalacak, bu da aracın sadece aniden durmasını sağlamakla kalmayacak, aracın yokuş aşağı biraz geriye doğru hareket etmesine de neden olacaktır.

Faiz oranındaki ani yükseliş, araca sert bir fren uygulamaya benzer. Faiz oranlarındaki artış, insanları satın alımlarını ertelemeye ve daha iyi getiri elde etmek maksadıyla paralarını bankalarda tutmaya teşvik eder. Ancak azalan talep, daha az iş, gelirlerde düşüş ve genel verimin düşmesine de neden olur.

Peki, bir merkez bankası insanları böylesine ekonomik zorluklar içine iten bir şeyi neden yapar? Sorunun yanıtı basittir: yüksek enflasyonu düşürmek ve ekonomide fiyat istikrarını yeniden sağlamak.

ABD’de enflasyon, yukarıdaki grafikte görüldüğü gibi çok (!) yüksektir ve ekonomi aracının sürücüsü olan FED Başkanı Jerome Powell’in hedefi de enflasyonu yıllık %2 seviyesine indirmektir. Powell, ekonominin ısındığını ve soğutulması gerektiğini düşündüğünden ayağını gaz pedalından çekerek ve frene basarak aracı yavaşlatmayı, yani faiz oranını yükselterek insanları harcamalarını kısmaya ve tasarruflarını bankalarda tutmaya teşvik etmektedir.

Şimdi TCMB Guvernörü Şahap Kavcıoğlu ve Türk ekonomisi açısından duruma bakalım, karşılaştırma sayın okuyuculara aittir…

Türkiye ekonomisi aracı, işsizlik oranının yüksek olması, ekonomik büyümenin sendelemesi ve daha birçok nedenle çok yavaş hareket ettiğinden, sürücü koltuğunda oturan Guvernör Kavcıoğlu (!) gaz pedalına basarak aracı hızlandırmayı, yani o da faiz oranlarını düşürerek harcamaları ve ekonomiyi canlandırmayı (?) hedeflemektedir. Dikkat edilirse FED başkanı yavaş giden aracı ideal hızına geri getirmek için frene basarken, TCMB guvernörü de aynı şeyi yapmaktadır.

ABD insanı, yüksek faiz oranı nedeniyle satın alım kararlarını erteleyip tasarruflarını bankalarda tutarak daha fazla gelir etmeye yönelirken, Türk insanının da, TÜİK rakamlarına göre %83.45 olan enflasyon ortamında aynı şeyi yapması, yani cebindeki parasını götürüp bankaya yatırması sizce mantıklı olabilir mi?

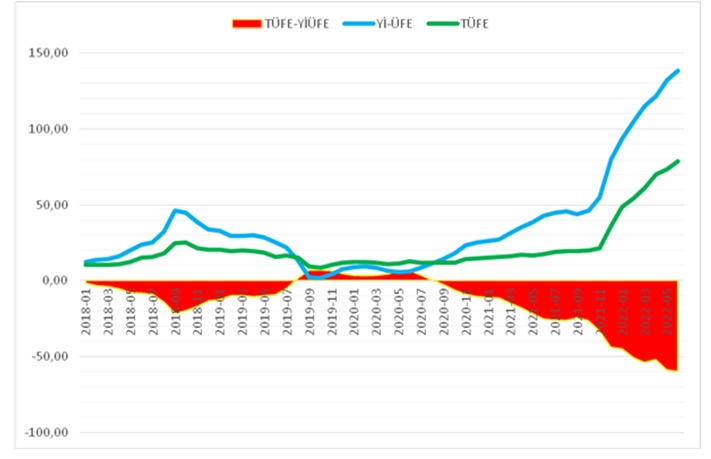

Türkiye – 2018-2022 TÜFE-YİÜFE, Yİ-ÜFE ve TÜFE Oranları

Peki, Türk ekonomi aracı, enflasyon yüksekliği nedeniyle çok hızlı giderken guvernör Kavcıoğlu’nun, Allah göstermesin bir kaza olmasın diye, ayağını gaz pedalından çekerek frene basması, yani faiz oranlarını yükseltmesi gerekmiyor mu?

FED’in faiz oranını yükseltme nedeni, %8’ler seviyesinde olan aşırı yüksek (!) enflasyon oranını %2 seviyesine geri çekmek iken, TCMB Guvernörü Kavcıoğlu’nun, tam tersi bir manevra ile faiz oranını yükseltmesi, acaba enflasyonun birinci derece önceliği olmadığının mı bir göstergesi?

Peki, ekonomi yukarıda görüldüğü gibi; rakam, temenni, güven, istikrar, beklenti işiyse ve gözlerdeki ışıltıysa, enflasyon altında ezilen sabit ve dar gelirli Türk insanı ekonomi ve Türk ekonomisini yönetenlere nasıl güvenecektir?

Araç yokuşta bayılmış durumda ve çok ağır bir şekilde ilerlemeye çalışıyor, sürücü aracı hızlandırmak maksadıyla gaz pedalını köklemiş durumda, motordan da garip sesler gelmekte, işte tam o anda aracın karşısına karşıdan karşıya geçmekte olan bir yaya çıkıyor. Sürücünün normal olarak, aracın geriye doğru kayma tehlikesi de olsa, frene basması gerekiyor değil mi? Ama hayır, sürücü anlaşılmaz bir mantıkla gaz pedalına sonuna kadar basarak yayaya çarpıyor.

Türk ekonomisi zor durumda, enflasyon sabit ve dar gelirli Türk insanının belini bükmüş durumda, guvernör Kavcıoğlu’nun bu kötü gidişatı durdurabilmesi için elindeki faiz silahını ustalıkla kullanması ve faiz oranlarını yükselterek tasarrufları teşvik etmesi gerekmekte.

Ama Guvernör Kavcıoğlu, kötü ekonomi ve aşırı yüksek enflasyon karşısında ne yapacağını şaşırmış durumda; yokuş yukarı çıkarken karşısına çıkan enflasyon engeline çarpmamak için faiz oranlarını yükseltmek, yani frene basmak zorunda olduğunu çok iyi biliyor. Ama belki de tam bağımsız olmamanın dayanılmaz hafifliği ile benimsese de benimsemese de ‘‘FAİZ SEBEP, ENFLASYON NETİCE’’ düsturundan hareketle, faiz oranlarını düşürmeyi sürdürüyor.

Yorumlar