Döviz Krizi Tehdidi Büyüyor

Faizler Düşerken Fiyatlar Yükseliyor!

Döviz Krizi Tehdidi Büyüyor

‘‘Ama bunların kafası basmaz, yok bunlarda böyle bir araştırma. Ben ekonomistim.’’ Cumhurbaşkanı ve AKP Genel Başkanı Recep Tayyip Erdoğan

Yazar: Jason Tuvey, CAPITAL ECONOMICS, 16 Kasım 2021

Çeviren: Ercan Caner, Sun Savunma Net, 23 Kasım 2021

Türk lirası bu hafta başında önemli bir baskı altında kalırken, Türkiye Cumhuriyeti Merkez Bankası’nın (TCMB), Cumhurbaşkanı Recep Tayyip Erdoğan’ın faiz indirimine yönelik baskısına boyun eğmeye devam etmesinin, önümüzdeki günler ve haftalarda para biriminde keskin ve düzensiz düşüşlere yol açması riski giderek artmaktadır. (ÇN: Yüksek faizi şahsi düşmanı ilan eden Cumhurbaşkanı ve AKP Genel Başkanı Erdoğan, yüksek faizin enflasyona neden olduğunu öne sürerek genel kabul gören ekonomi teorisinin tersi bir politika izleyen ve faiz oranları düştüğünde enflasyonun da düşeceğini savunan bir ekonomisttir). Bu durum, enflasyonun daha da yükselmesine ve daha geniş finansal koşulların daralmasına neden olacaktır. Bankacılık sektöründeki gerginlikler artacak ve bir banka temerrüt (ÇN: Borçlu tarafın borcunu zamanında ödeyemediği durum) dalgası ciddi bir tehdit haline gelmeden önce uzun bir piyasa gerginlik dönemi gerektirse de, neredeyse kesin bir kredi sıkışıklığı (kredi arzı daralması) ortaya çıkacaktır.

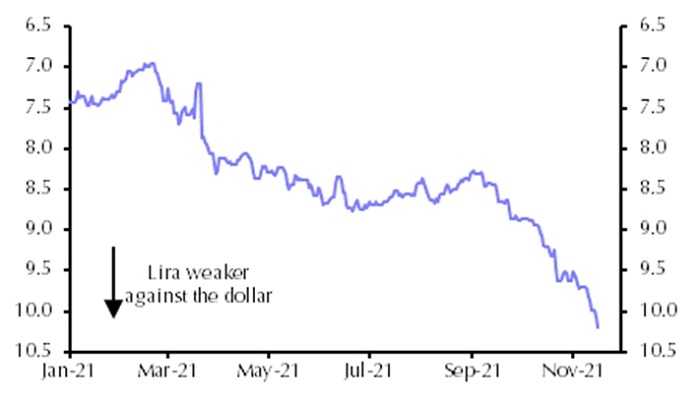

Son haftalarda Türk lirasında görülen sert değer kaybı çok az yavaşlama sinyalleri vermiştir. Para birimi geçen haftanın sonunda psikolojik olarak önemli bir seviye olan 10 ABD doları değerine düşmüş ve son günlerde daha da düşerek 10,2 dolar olmuştur. Eylül 2021 başından bugüne kadar Türk lirasının dolar karşısındaki kaybı %18’in üzerine çıkmış durumdadır (Bakınız Grafik- 1). Bu değer kaybı, Türk lirasını içinde bulunduğumuz yıl en kötü performans gösteren başlıca gelişmekte olan ülke para birimi durumuna sokmuştur.

The Wall Street Journal’de Jared Malsin ve Patricia Kowsmann imzasıyla paylaşılan makalede; ekonomi uzmanları, Türkiye’deki döviz krizinin ortalama Türk vatandaşları için gıda, ilaç ve diğer temel ihtiyaç maddelerinin maliyetini oldukça artırdığını ve Türk lirasındaki düşüşün durdurulamamasının ülkenin bankaları ve büyük şirketleri için bir tehdit oluşturduğunu ifade etmektedir. Son sekiz ay içinde ABD doları karşısında değerinin üçte birinden fazlasını kaybeden Türk lirasındaki sert düşüş, gelişmekte olan bir ekonomi olarak uzun süredir kendisiyle gurur duyan Türk toplumunu derinden sarmaktadır. Sıradan insanlar şimdi yaşam koşullarındaki düşüşle mücadele ederken, yüksek enflasyon oranı ücretler üzerinde büyük bir baskı yaratmakta ve tasarrufları tüketmektedir.

Grafik-1 Ocak 2021 – Kasım 2021 TRY/USD Seyri

Para kriziyle ilgili bir başka endişe de giderek daha yüksek sesle dile getirilmektedir. Bu ayın başlarında yaptığımız bir güncellemede; mevcut ve 2018 krizi arasındaki temel farkın; Türk lirasının temelde yanlış ayarlanmamış görünmemesi olduğunu ileri sürmüştüm. Sonuçta, cari hesap pozisyonu 2018 yılına oranla çok daha iyi durumda ve geçtiğimiz hafta yayımlanan verilere göre de üst üste iki ay fazla kaydettiğini göstermiştir.

Türkiye’deki ekonomik ve siyasi zemin, 2018 yılında yaşanan döviz krizi öncesindeki duruma ürkütücü bir şekilde benzemektedir, ancak şu andaki önemli fark, Türk lirasının temel olarak dengesiz görünmemesidir. Sonuç olarak, Türk lirası büyük ve düzensiz düşmelere katlansa dahi, belirgin bilanço baskılarına neden olan uzun süreli ciddi para birimi zayıflığı yaşanmasından kaçınılabilir.

2018 Yılı Krizi

Donald Trump, 26 Temmuz 2018 tarihinde, Air Force One uçağından attığı Twitter mesajında; ‘‘Birleşik Devletler, büyük Hıristiyan, aile adamı ve mükemmel bir insan olan rahip Andrew Brunson’u uzun süreden beri alıkoyması nedeniyle Türkiye’ye ağır yaptırımlar uygulayacaktır. Bu masum inanç adamı derhal serbest bırakılmalıdır’’ ifadelerini kullanır.

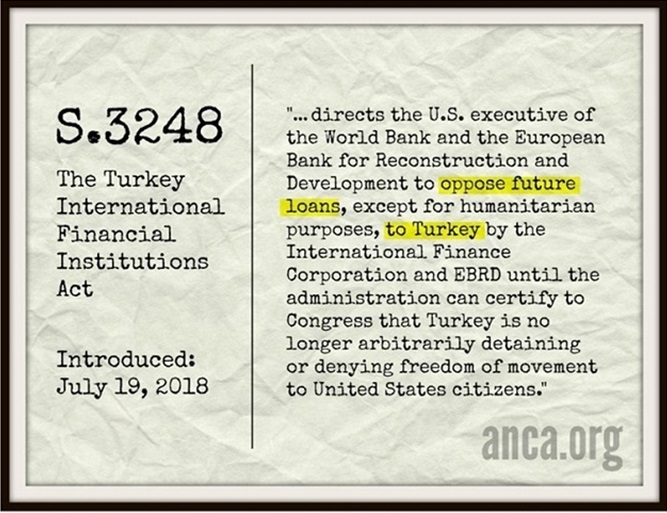

19 Temmuz 2018 tarihinde ABD Senatosu’na, Türkiye’nin uluslararası finans kurumlarından borç almasını engelleyen bir yasa tasarısı sunulmuş ve ‘‘Uluslararası Finans Kurumlarınca Türkiye’ye Verilecek Borçlar ile Finansal ve Teknik Yardımların Kısıtlanması’’ başlıklı yasa, 26 Temmuz 2018 günü Dış İlişkiler Komitesi tarafından kabul edilir. Bu yasanın ayrıntılarını Sun Savunma Net sitesinde 02 Ağustos 2018 tarihinde paylaşılan ‘‘Türkiye Uluslararası Finansal Kurumlar Yasası’’ başlıklı yazıda okuyabilirsiniz. (https://www.sunsavunma.net/turkiye-uluslararasi-finansal-kurumlar-yasasi/).

Senato Dış İlişkiler Komitesi Başkanı Robert Phillips Corker; ‘‘Bu yasayı asla istemedik, fakat Türk hükümetini, Birleşik Devletler vatandaşları ve büyükelçilik yerel çalışanlarını haksız yere alıkoymayı ve taciz etmeyi sürdürmesinin sonuçları olacağı yönünde de uyardık. Birleşik Devletler vatandaşlarını taciz etme ve keyfi tutuklamaya son verene kadar Türk hükümetine baskı yapmayı sürdüreceğiz’’ açıklamasını yapar.

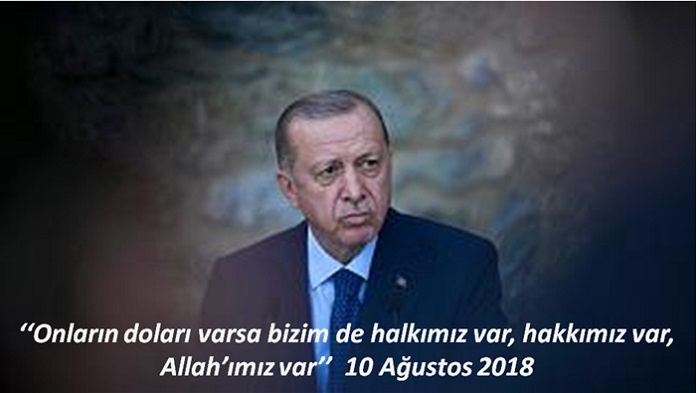

Türkiye Cumhurbaşkanı ve AKP Genel başkanı Recep Tayyip Erdoğan da bir açıklama yapar ; ‘‘Onların doları varsa bizim halkımız var, Allah’ımız var’’ ifadelerini kullanır.

Recep Tayyip Erdoğan’ın ‘‘Bu fakir bu görevde olduğu sürece o teröristi alamazsın’’ ifadelerine aldırmayan bağımsız Türk yargısı Rahip Andrew Brunson’u serbest bırakır. Erdoğan birçok kez rahip Brunson’u, en büyük düşmanı olan ve Birleşik Devletlerde yaşayan Temmuz 2016 darbesinin arkasında olmakla suçladığı Türk imam Fethullah Gülen ile mübadele etmek için alıkoyduğunu dile getirmiştir.

Rahip Andrew Brunson krizi sonrası 2018 Ağustos ayı itibarıyla Türk lirasının dolar karşısındaki kaybı Ocak 2018’e göre %44 seviyesindedir. Türk lirası 2018 yılında krizden etkilenerek çöken Arjantin’den sonra en kötü performans gösteren para birimi olmuştur.

Para biriminin hezimete uğraması ülkenin tahvil piyasasını da vurmuş, 10 yıllık tahvil faizleri tarihi seviyeye yükselerek %20’yi görmüştür. Bilindiği gibi bir ülkenin tahvil faizlerindeki artış, o ülkenin daha yüksek faizle ve çok daha maliyetli bir şekilde borçlanabileceği anlamına gelmektedir. Ankara hükümeti bundan sonra çok daha maliyetli bir şekilde borçlanabilecektir.

Günümüze geri dönelim…

Ancak bunun, para biriminin önemli bir aşağı yönlü baskı altına girmesini engellemediği konusunda bir uyarıda bulunduk. ABD enflasyonundaki beklenenden daha yüksek artışın ardından geçen hafta ABD hazine getirilerindeki artış da Türk lirasının zayıf performansına katkıda bulunmuştur. Türkiye’nin büyük kısa vadeli dış borçları ve düşük döviz rezervleri, Türkiye’nin daha sıkı dış finansman koşullarına karşı en savunmasız gelişmekte olan ülkelerden bir tanesi olduğu anlamına gelmektedir.

The Economist Dergisi 2020 Duvar Takvimi – KAL (Kevin Kallaugher)

Türk lirasındaki son düşüşün ana itici gücü açık bir şekilde, yatırımcıların iç politikanın belirlenmesi konusunda giderek daha fazla endişe duymalarıdır. Arka plandaki yüksek enflasyona ve ekonominin hâlihazırda (son dört ayda %19 veya üzerinde) salgın öncesi trendin üzerinde işlediği gerçeğine rağmen TCMB, Cumhurbaşkanı Erdoğan’ın faiz indirilmesi kararına boyun eğmiştir. Bir haftalık repo oranı son iki Para Piyasa Kurulu toplantısında 300 baz puan düşürülerek %16’ya çekilmiştir. Bir süredir parasal genişlemenin agresif olacağı ve Perşembe günü 100 baz puanlık bir düşüşün muhtemel olduğu konusunda uyarılarda bulunmuştuk.

Bu ortamda Türk lirasına bir sonraki aşamada ne olacağını kestirmeye çalışmak zordur. Maliye bakanı Cuma günü yaptığı açıklamada hükümetin zayıf bir türk lirası peşinde olmadığını iddia etmiştir, ancak TCMB başkanı Şahap Kavcıoğlu’nun daha önceki yorumları, TCMB’nin öncekine göre para biriminin değer kaybetmesine karşı daha fazla tolerans gösterdiğini ortaya koymaktadır. Başka bir deyişle, TCMB gevşeme döngüsünü durdurmayı ve hatta faiz oranlarını yükseltmeyi düşünmeden önce, ağır Türk lirası zayıflığı şeklinde yüksek bir seviye aşılması gerekebilir.

Bunun yerine Türk lirası için ilk savunma hattı, ithalatı bastırma ve sermaye kontrollerine daha fazla dönüş olabilir. Bu tür politikaların etkili olacağından şüphe duyuyor olsak da politika yapıcılar geçmişte bu tür politikalara başvurulmuş, ithalat gümrük tarifelerine yapılan büyük artışların yanı sıra, bankalara yabancı yatırımcılara Türk lirası likidetisini kısıtlama talimatı da verilmiştir.

Grafik-2 Türkiye Finansal Koşullar Endeksi

Bununla birlikte, yatırımcıların endişelerini gidermek için zamanında ve doğru şekilde hareket edilmemesi, TCMB’nin politikayı sıkılaştırma konusundaki isteksizliğinin, enflasyon beklentilerini yükselten ve daha yüksek faiz oranları talebini artıran, Türk aktif varlıklarının (lira dâhil) daha fazla satılmasına yol açacağı kendi kendini gerçekleştiren bir döngü oluşturma riski taşımaktadır. Sonuç, Türk lirasının giderek artan bir hızla zayıflaması olacaktır. 2018 yılında edinilen deneyim, para biriminin gün içi %10’dan fazla düşüş yaşayabileceği ve mevcut döviz kuruna göre Türk lirasının 11 ABD dolarının çok üzerini görebileceği yönündedir.

Türk lirasındaki büyük ve düzensiz düşüşlerin ekonomiye zarar vereceği birkaç kilit yol bulunmaktadır. Liradaki büyük ve düzensiz düşüşler ilk olarak, ithal malların maliyetini artıracak ve daha yüksek enflasyona yol açacaktır. Sabit olmayan enflasyon beklentilerinin, Türk lirasındaki düşüşlerin zaman içinde tüketici fiyatlarını geçmişte olduğundan çok daha hızlı ve daha fazla etkilediğine dikkat çekmiştik. Para birimindeki son düşüşler, Türk lirasındaki dalgalanmalarla güçlü bir ilişkisi olan çekirdek mallar enflasyonunun %20 civarında kaldığını işaret etmektedir, ancak Türk lirasının 11 ABD dolarına düşmesi durumunda bu oran kolayca %25 seviyelerine çıkabilir.

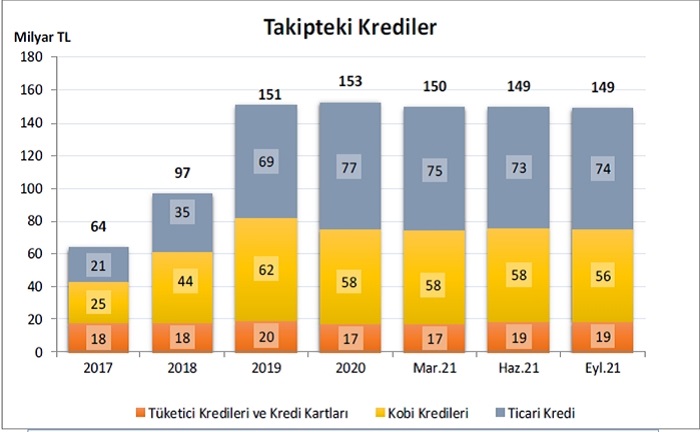

Eylül 2021 itibarıyla takipteki kredilerin brüt tutarı 149 milyar Türk lirasıdır. Kaynak: BDDK Türk Bankacılık Sektörü Temel Göstergeleri Eylül 2021

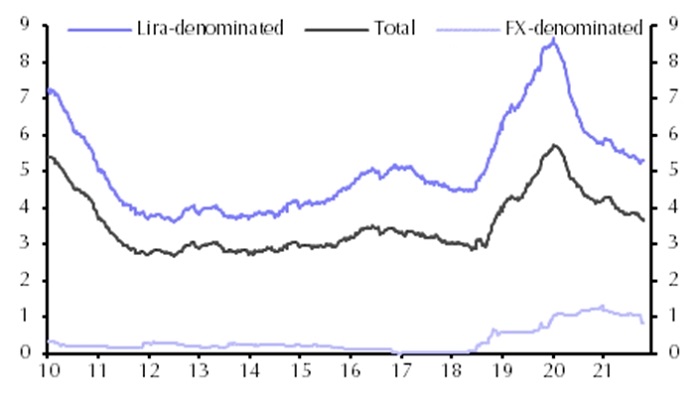

İkinci olarak, para birimindeki sert düşüşlere neredeyse kesinlikle finansal koşullarda daha büyük bir sıkılaşma eşlik edecektir. Grafik-2, yerel finansal piyasalardaki mevcut koşulların geçmişe oranla genel sıkışıklığını ölçmeye yönelik bir yöntem olan Türkiye Finansal Koşullar Endeksini göstermektedir. Finansal koşullar son zamanlarda her ne kadar hafiflemiş görünse de 2018 yılında edinilen deneyim, Türk lirasındaki düzensiz düşüşlerin bir karşı taraf riski oluşturması ve finansal koşulların yeniden sıkılaşması konusunda endişelere yol açacağı yönündedir.

Bu durum, geçtiğimiz yıl salgının zirvesinden şimdiye kadar güçlü ekonomik toparlanmayı engelleyerek, iç talep karşısında şiddetli bir baş rüzgârı gibi hareket edecektir. 2022-2023 yıllarında GSYİH büyümesine yönelik zaten şimdiden %2,3 – 2,5’nin altında olan tahminler giderek daha aşağı yönlü olacaktır.

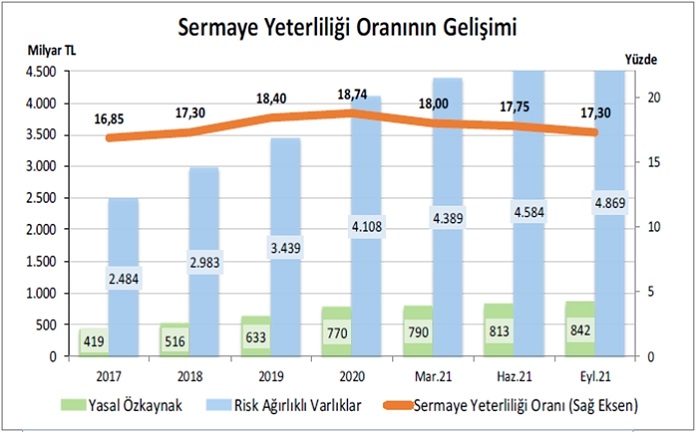

Son olarak, bankaların bilançoları üzerindeki baskılar giderek yoğunlaşacaktır. Kuşkusuz, bankalar sorunlu kredilerdeki yeni bir artışla başa çıkmak için iyi bir konumdadır. Döviz kredilerinin katı ölçütlere tabi olduğu göz önüne alındığında, takipteki zayıf bir Türk lirasının, tahsili gecikmiş alacaklarda keskin bir toparlanmanın doğrudan katalizörü olacağından şüphe duyuyoruz. Son yıllarda para biriminde yaşanan düşüşe rağmen takipteki döviz kredilerinin oranı %1’in altında kalmıştır. (Bakınız Grafik-3). Bankacılık sektöründe %14,4 oranında olan birinci kademe sermaye oranı tamponları, yeni bir düşüşün bankaların Türk lirası cinsinden kredi defterlerini olumsuz etkilemesi durumunda, bankaların güçlü bir konumda olduğu anlamına gelmektedir.

Grafik-3 Takibe Düşen Krediler

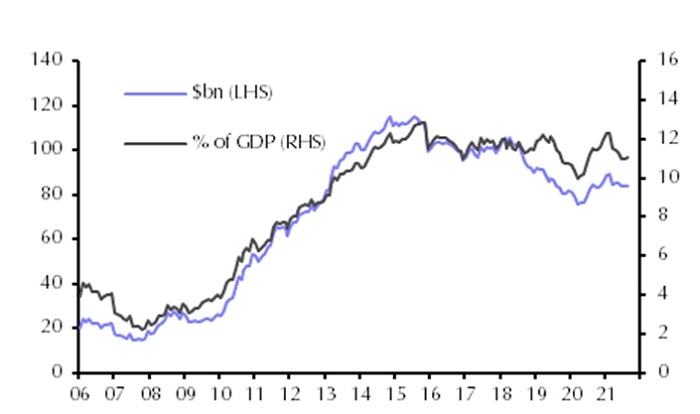

Ancak belki de en büyük tehdit, dış finansman koşullarının keskin bir şekilde sıkılaştırılmasının, 84 milyar dolar veya GSYİH’nin %10’una yakın olan bankaların kısa vadeli büyük dış borçlarını yenilemesini zorlaştıracak olmasıdır (Bakınız Grafik-4). Türk bankaları tabi ki geçmişte yaşanan piyasa çalkantı dönemlerini atlatmayı başarmıştır. Örneğin, bankalar geçtiğimiz yıl salgın kaynaklı piyasa sıkışıklığının zirvesinde büyük çapta finansman sağlamıştır. Ve 2018 döviz krizi sırasında borçlanma maliyetleri aşırı derecede pahalı hale geldiğinde, bankalar dış borç geri ödemelerini karşılamak için merkez bankasında tutulan zorunlu döviz varlıklarını çekmişlerdir.

Grafik-4 Bankaların kısa vadeli büyük dış borçları ve GSYİH

Bankalar geçtiğimiz yıl döviz tamponlarını yeniden oluşturmuştur ve bir finansal piyasa sıkışıklığı döneminde, TCMB’de tutulan 27 milyar ABD doları tutarındaki döviz rezervlerini ve/veya 8 milyar ABD doları tutarındaki nakit döviz varlıklarını yeniden kullanabilirler. TCMB, döviz kurlarını serbest bırakmak için yabancı para zorunlu karşılık oranlarını da düşürebilir. Sonuç olarak; bankalar 2018 yılında olduğu gibi kısa süreli bir bunalım yaşayabilir, ancak uluslararası sermaye piyasalarına erişimin önemli bir süre kısıtlanması durumunda başa çıkmakta zorlanabilirler. Bundan kaçınılsa dahi, bankaların bilançoları muhtemelen küçülecek ve kredi şartları sıkılaşacaktır.

Çevirenin Notları: Jason Tuvey tarafından kaleme alınan ve 16 Kasım 2021 tarihinde CAPITAL ECONOMICS’de paylaşılan makale aslına sadık kalınarak çevrilmiş, 2018 yılı kriziyle ilgili bölüm çeviren tarafından eklenmiştir.

Bankalar iyi durumda…

Türk bankalarında yazarın da ifade ettiği gibi bir sorun görünmemektedir. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre; bankacılık sektörünün kârı 2021 yılının ilk dokuz ayında 2020 yılının aynı dönemine göre %22,7 oranında artmış ve tüm zamanların en yüksek dokuz aylık rekoru olan 56 milyar 981 milyon Türk lirasına çıkmıştır. Sıkı durun: 2021 yılı ilk dokuz ayında bankacılık sektörünün faiz geliri de 430,9 milyar Türk lirası olmuştur, aynı dönemde toplam faiz gideri ise 273,4 milyar Türk lirasında kalmıştır.

Türk bankacılık sektörünün sermaye yeterlilik oranı ise %17,3 seviyesindedir. Basel II ile getirilen sermaye yeterliliği hâlihazırda %8’dir. Yani bir bankanın sermaye yeterliliği %8’in üzerinde olmalıdır. Sermaye yeterlilik oranı; bankaların sermaye güçleriyle aldıkları riskler arasında kontrol sağlamaya yönelik getirilen uluslararası bir kriterdir. Bankanın öz kaynakları ile risk ağırlıklı varlıklarının oranıdır.

Bankaların ihtiyatlı karşılık politikaları, yüksek sermaye ve likidite tamponları ile güçlü bilanço yapısı sonucunda aktif kalitesi kaynaklı riskler yönetilebilir seviyede seyretmeye devam etmektedir. Türkiye Cumhuriyet Merkez Bankası fiyat istikrarı temel amacı doğrultusunda elindeki tüm araçları kararlılıkla kullanmaya devam edecektir. Fiyatlar genel düzeyinde sağlanacak istikrarın, ülke risk primlerindeki düşüş, ters para ikamesinin başlaması, döviz rezervlerinin artış eğilimine girmesi ve finansman maliyetlerinin kalıcı olarak gerilemesi yoluyla makroekonomik ve finansal istikrarı olumlu etkileyeceği değerlendirilmektedir. Sıkı parasal duruş; enflasyon beklentileri, fiyatlama davranışları ve finansal piyasa gelişmeleri bağlamında dışsal ve geçici oynaklıklara karşı önemli bir tampon işlevi görecektir. TCMB Başkanı Prof. Dr. Şahap Kavcıoğlu

Yazımızı; Cumhurbaşkanlığı Hükümet Sistemi Cumhurbaşkanı ve AKP Genel Başkanı Recep Tayyip Erdoğan’ın; ‘‘Ülkemizi eskiden hep yaptıkları gibi denklemin dışına itmek isteyenlerin kur, faiz ve fiyat artışları üzerinden oynadıkları oyunu görüyor, kendi oyun planımızla devam etme irademizi ortaya koyuyoruz’’ sözleri ve kurdaki rekabet gücünün yatırımda, üretimde ve istihdamda artışa yol açması dilekleriyle bitirelim.